Drs. J.E. van den Berg

Op 8 juli 2022 hebben Minister Kaag (Financiën) en staatssecretaris Van Rij (Fiscaliteit en Belastingdienst) het interdepartementale beleidsonderzoek (IBO) Vermogensverdeling aan de Tweede Kamer aangeboden. De bewindslieden hebben aangegeven dat de kabinetsreactie op het IBO vermogensverdeling op Prinsjesdag volgt.[1] IN deze bijdrage bespreek ik de belangrijkste elementen uit het rapport.

Inleiding

In de Voorjaarsnota was al aangekondigd dat in augustus 2022 op basis van dit IBO Vermogensverdeling en de evaluatie van de bedrijfsopvolgingsregeling (BOR) zal worden gekeken naar de belasting op arbeid en op (inkomen uit) vermogen. Om die reden is het rapport direct doorgestuurd naar de Kamer, in eerste instantie zonder kabinetsreactie.

Met ruim 100 blz. en 16 bijlagen is het een lijvig rapport geworden. Het doel van dit rapport is om in kaart te brengen hoe we naar de vermogensverdeling en -ongelijkheid moeten kijken en of een maatstaf hiervoor een rol moet spelen in het besluitvormingsproces en zo ja, welke dan. Ten slotte worden beleidsopties geïdentificeerd die de vermogensverdeling beïnvloeden. Het IBO Vermogensverdeling is voorzien van de volgende bijlagen:

- Bijlage 1 Taakopdracht IBO Vermogensverdeling

- Bijlage 2 Samenstelling werkgroep

- Bijlage 3 Gesprekspartners

- Bijlage 4 Technisch rapport Vermogensverdeling

- Bijlage 5 Deskresearch spaar- en leengedrag

- Bijlage 6 Uitkomsten enquête gedragsonderzoek

- Bijlage 7 Vermogensgroei van huishoudens en financialisering

- Bijlage 8 Schokbestendigheid huishoudens

- Bijlage 9 Extra toelichting inzake box 3

- Bijlage 10 Opmerkelijke belastingconstructies

- Bijlage 11 Beleidsrichtingen bij belastingconstructies

- Bijlage 12 Achtergrond en aannames analyse belastingdrukfiguren

- Bijlage 13 Uitbreiding boxplot koopkracht met vermogenscategorieën

- Bijlage 14 Ongelijkheidsmaatstaven

- Bijlage 15 Fichebundel

- Bijlage 16 Infographic vermogen en vermogensverdeling (CBS)

Het is ondoenlijk om het hele rapport hier te behandelen. Voor de adviseur die de achtergronden verder wil uitdiepen, verwijs ik naar de bijlagen van dit rapport.

In deze bijdrage geef ik een algemeen overzicht van de belangrijkste conclusies en ga daarna op een aantal bijlagen dieper in.

Samenvatting van het rapport

Het rapport geeft zelf een mooie samenvatting[2]. Deze is hierna in uitgebreide vorm overgenomen.

De vermogensverdeling is de afgelopen 15 jaar over het geheel genomen relatief constant gebleven, maar wel schever dan eerder gedacht. Data en statistieken over de vermogensverdeling in Nederland zijn goed, maar niet volledig omdat sommige vermogenstitels (nog) niet of onvoldoende in beeld zijn. Denk hierbij aan de waarde van aanmerkelijk belang aandelen, buitenlandse beleggingen en familieleningen.

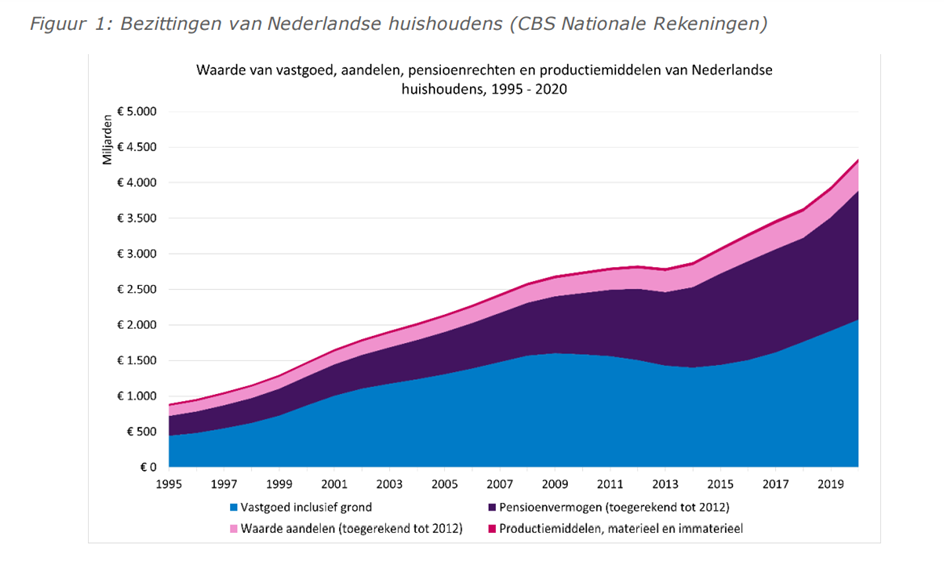

Opvallend is dat In de meeste OESO-landen, waaronder Nederland, het vermogen van huishoudens is geconcentreerd in onroerend goed. Onroerend goed is 49% van de directe bezittingen van huishoudens en 20% van pensioenbeleggingen.[3] Uit het verleden blijkt dat residentieel onroerend goed een hoger langjarig risico gecorrigeerd rendement heeft dan aandelen in zestien landen waaronder Nederland.[4]

Opbouw vermogen

Bij de meeste huishoudens bestaat het vermogen natuurlijk alleen uit onroerend goed in de vorm van de eigen woning. Op een woning zonder hypotheek maakten de woningeigenaren de afgelopen jaren gemiddeld 4,8% rendement. De eigen woning kent daarnaast nog een aantal andere financiële voordelen. Ten eerste biedt de eigen woning woongenot en leidt het aflossen van een hypotheek tot vermogensopbouw, terwijl huurbetalingen dat niet doen. Gegeven dat huishoudens toch moeten wonen, is het eigen huis voor velen een praktische belegging. Ten tweede geniet deze beleggingsvorm fiscale voordelen. De eigenwoning wordt gesubsidieerd door de overheid middels de combinatie van hypotheekrenteaftrek en een (vergeleken met andere vermogenstitels) laag eigenwoningforfait. De fiscale behandeling kost de overheid jaarlijks naar schatting 7,1 miljard euro. Ten slotte kunnen huishoudens relatief makkelijk tot honderd procent van de woningwaarde lenen. Een deel van de hypotheken wordt verzekerd door de Nationale Hypotheek Garantie. Door de aankoop van de eigen woning deels extern te financieren ontstaat ‘leverage’ waardoor huishoudens een hoger rendement behalen op de eigen inleg. Met een hypotheek van 50% van de woningwaarde boekten huishoudens in de periode 1995-2015 bijvoorbeeld een gelijksoortig risico-gecorrigeerd rendement als op aandelen (zie tabel).

Tabel 1: Het gemiddelde rendement, de variantie en de Sharpe Ratio van verschillende beleggingsinstrumenten in de periode 1995-2015[5]

| Beleggingsinstrument | Sharpe Ratio | Gemiddeld jaarlijks rendement | Standaarddeviatie |

| Onroerend goed (verhuur met hypotheek) | 85,7 | 16,1% | 14,2% |

| Onroerend goed (verhuur) | 69,3 | 9,1% | 7,4% |

| Aandelen | 28,5 | 10,7% | 23,8% |

| Onroerend goed (eigen woning met hypotheek) | 28,2 | 7,6% | 12,9% |

| Onroerend goed (eigen woning) | 12,5 | 4,8% | 6,7% |

| Lange termijn rente | – 3,9% | 1,5% |

Het belang van de eigen woning blijft ook bij de top 10% vermogens nog groot De eigen woning is ook voor de 10% rijkste huishoudens over het algemeen nog het belangrijkste vermogensbestanddeel. Tot het 96%-percentiel vormt de nettowaarde van de eigen woning nog altijd minimaal de helft van het netto vermogen van huishoudens. Voor de percentielen daarboven daalt het aandeel van de eigen woning echter snel en neemt het aandeel van het aanmerkelijk belang, ondernemingsvermogen en de nettowaarde overig vermogen toe. In het een na hoogste percentiel vormt de nettowaarde overig vermogen ruim een derde van het netto vermogen, is het aandeel van zowel de nettowaarde eigen woning als van het aanmerkelijk belang ruim een kwart en het ondernemingsvermogen bijna 10% van het netto vermogen.

Vermogensverdeling over leeftijd

Het vermogen van voornamelijk de rijkste huishoudens is groter, zo blijkt, na het verwerken van de data over het aanmerkelijk belang in de vermogensstatistiek in 2021. Internationaal vergeleken zijn de data in Nederland van uitstekende kwaliteit en bieden ze veel mogelijkheden tot nadere (detail)analyse. Onderliggend zijn er grote en groeiende verschillen tussen groepen huishoudens in de vermogensverdeling. De vermogensverdeling wordt vaak gepresenteerd met standaardmaten zoals de Gini-coëfficiënt, die een relatief constant verloop over de tijd laat zien. De verschillen in vermogenspositie tussen specifieke groepen, zoals bijvoorbeeld tussen eigenwoningbezitters en huurders, in de pensioenopbouw tussen lage en hoge inkomens en de onderkant en de bovenkant van de vermogensverdeling zijn evenwel groot en soms door de tijd heen groter geworden. Een deel van deze verschillen zijn een logisch gevolg van de opbouw van vermogen gedurende de levensloop. Zie voor enkele inzichtelijke tabellen en grafieken blz. 36 van het rapport.

Ouderen hebben logischerwijs gemiddeld meer vermogen dan jongeren. Aan de onderkant van de vermogensverdeling zit een groep huishoudens met weinig of geen vermogen die bij onverwachte financiële tegenvallers al snel in de problemen komt. De middengroepen houden het grootste deel van hun vermogen illiquide aan in de vorm van een eigen woning en opgebouwde pensioenaanspraken en zijn daardoor meer kwetsbaar voor schokken in de economie. Voor de middengroepen en de hoge vermogens, exclusief de top, vormt de eigen woning het belangrijkste vermogensbestanddeel.

Tenslotte spelen erfenissen en schenkingen ook een rol bij de vermogensopbouw. Hier zijn geen officiële cijfers van, maar op basis van een ruwe rekensom wordt geschat dat ongeveer 40% van het vermogen verkregen wordt via erfenissen en schenkingen. (zie blz. 45 van het rapport).

Het totale vermogen van 65- plussers bedroeg in 2020 meer dan € 700 miljard. Dat is een verdubbeling ten opzichte van de bijna € 340 miljard van 65-plussers in 2006. Het aandeel van 65-plussers in het totale vermogen van Nederlandse huishoudens is in die periode met 10%-punt toegenomen van 29% naar 39%. Het nagelaten vermogen is in de periode 2007-2019 gestegen van circa € 13 miljard naar ruim € 19 miljard.

Top 1% vermogens

De top 1% van de vermogensverdeling is een opmerkelijke groep. Zij wijken qua vermogenssamenstelling af van alle andere huishoudens in de vermogensverdeling. . De bijna 80 duizend huishoudens in deze groep hebben al ruim 3 keer zo veel vermogen als het 99%-percentiel direct onder hen. De top 1% bezit 26% van het totale vermogen van Nederlandse huishoudens tegenover een kwart van de Nederlandse huishoudens die gemiddeld genomen een netto negatief vermogen hebben (schuld). De vermogenssamenstelling van de top 1% wijkt ook af van andere huishoudens vanwege de hoge concentratie van aanmerkelijk belang (=box 2 vermogen): de top 1% bezit 75% van het totale aanmerkelijke belang in Nederland. Het aanmerkelijk belang vormt voor deze groep huishoudens 60% van hun totaalvermogen. Dit maakt ook de samenstelling van hun vermogen sterk afwijkend van dat van de andere huishoudens. De schulden van de top 1% zijn ook opvallend. Deze zijn bijna 3 keer hoger dan de schulden van het 99%- percentiel direct onder hen.

De samenstelling van het inkomen van de top 1% wijkt ook significant af van de rest van de Nederlandse huishoudens. Waar de meeste Nederlanders hun inkomen vooral verkrijgen uit arbeid, bestaat het inkomen van de top 1% daarnaast voor een aanzienlijk deel uit (ingehouden) winst uit aanmerkelijk belang en ander inkomen uit vermogen.

Gewenste vermogensverdeling

Een optimaal getal voor vermogen of de vermogensverdeling valt economisch niet te geven en moreel te betwisten. Een te hoge concentratie van vermogen en een te scheve verdeling van vermogen zijn evenwel economisch schadelijk. Uit de literatuur komt naar voren dat een te grote vermogensongelijkheid negatieve effecten heeft op de economie en de maatschappij als geheel. Een te hoge concentratie van vermogen bij een kleine groep huishoudens kan leiden tot economische en politieke macht. De opbouw van vermogen wordt beïnvloed door overheidsbeleid, macro-economische ontwikkelingen en zelfversterkende effecten, waaronder iemands startpositie (zoals waar je wieg staat), de inkomenssituatie en arbeidsmarktpositie. Door de zelfversterkende effecten wordt een scheve vermogensverdeling uit zichzelf schever. Daarbij profiteert de top van de vermogensverdeling het meest van de zelfversterkende fenomenen. Zij hebben ook het meeste voordeel gehad van het gunstige effect van de langjarige trend van dalende rentes op aandelenkoersen, huizenprijzen en waarderingen in het algemeen. Huidig fiscaal beleid vergroot de verschillen tussen huishoudens in de bestaande vermogensverdeling. Zo ervaart de top 1% een lagere gemiddelde belastingdruk dan andere huishoudens. Deze lagere belastingdruk ontstaat doordat inkomen uit arbeid zwaarder wordt belast dan inkomen uit vermogen. Het inkomen van de top 1% bestaat voor een aanzienlijk deel uit inkomen uit vermogen, terwijl de meeste huishoudens hun inkomen uit arbeid verkrijgen. Hierdoor profiteert vooral de top 1% van de lagere belastingdruk op inkomen uit vermogen. Daarnaast dempen de opvallend hoge schulden bij de top 1% hun netto vermogen en daarmee de belastingdruk. Door de lagere belastingdruk op inkomen uit vermogen wordt ook het inkomen van verschillende typen werkenden – werknemers, zelfstandig ondernemers en directeurgrootaandeelhouders – verschillend belast.

Een van de belangrijkste doelstellingen van de invoering van het huidige belastingstelsel in 2001 was een evenwichtige belasting van het inkomen tussen verschillende typen werkenden. Door de jaren heen is deze doelstelling zonder expliciete beleidskeuze verder uit het zicht geraakt. Ook vergroot de ruime vrijstelling in de schenk- en erfbelasting via de bedrijfsopvolgingsregeling (BOR) de vermogensongelijkheid binnen de volgende generaties. De BOR in de schenk- en erfbelasting in de inkomstenbelasting heeft als doel om de continuïteit van de onderneming te waarborgen bij bedrijfsoverdrachten. De belastingdruk van een schenking respectievelijk een erfenis waarbij de BOR is toegepast bedraagt respectievelijk 2,1% en 5,3%. Zonder de BOR zou die belastingdruk 19% respectievelijk 20% zijn geweest. Daarbij is het voordeel van deze regeling zeer scheef verdeeld: 40% van het budget gaat naar 2% van de verkrijgers. De vrijstelling in de BOR is recent door het CPB als ondoelmatig geëvalueerd.

Fiscale subsidiëring

Tot slot versterken de fiscale subsidiëring van de eigen woning en pensioenen het verschil tussen huishoudens. Door de eigen woning per saldo fiscaal te subsidiëren, vergroot het huidige beleid het verschil tussen eigenwoningbezitters en huurders. Eigenwoningbezitters hebben gemiddeld 14 keer meer vermogen dan huurders. Dit grote verschil komt deels doordat het hebben van een eigen woning sterk samenhangt met een relatief gunstige inkomens- en vermogenspositie die nodig is om een eigen woning te kunnen kopen. De fiscale subsidiëring en de stijgende huizenprijzen vergroten echter de toch al grote verschillen tussen huurders en eigenwoningbezitters.

Ook pensioenopbouw wordt fiscaal gesubsidieerd. Deze voordelen komen voor een groot gedeelte terecht bij hoogopgeleiden en rijkere huishoudens. Onevenwichtige belastingheffing en complexiteit binnen het huidige belastingstelsel leiden tot belastingconstructies en lokken oneigenlijk gebruik uit. Voornamelijk huishoudens aan de bovenkant en de top van de vermogensverdeling hebben vaak de mogelijkheden en de financiële middelen om zich te laten adviseren op het gebied van optimale belastingplanning. Zij kunnen belasting optimaliseren door te schuiven met hun inkomen.[6] Zie verder voor grafieken blz. 52-62 van het rapport.

De gemiddelde belastingdruk op een schenking met de BOR komt lager uit dan bij een erfenis omdat in het geval van een schenking vaak alleen de onderneming wordt overgedragen en het overige vermogen niet mee wordt geschonken (blz. 63-67).

Zij kunnen over het algemeen ook meer gebruik maken van fiscale regelingen (waaronder vrijstellingen en aftrekposten) om de te betalen belasting te minimaliseren. Als vermogenden echter minder naar draagkracht bijdragen via belastingen, geldt dat de belastingopbrengsten, op onder andere arbeid, hoger moeten worden vastgesteld om de collectieve uitgaven te kunnen en blijven financieren.

Beleidsopties van dit rapport

- Er moet meer worden onderzocht. De beleidsrichting “Meten is weten” zet in op het helder en in samenhang in beeld brengen van de vermogensverdeling. Hierbij hoort ook het monitoren en bij de besluitvorming presenteren van de ontwikkeling van de belastingtarieven op het inkomen van verschillende typen werkenden en de belastingdruk op (inkomen uit) verschillende vermogensvormen. Jaarlijks de opmerkelijke belastingconstructies in beeld brengen, geeft inzicht in hoe fiscaal beleid in de praktijk kan uitpakken. Alleen als vermogen, de verdeling ervan en de effecten van beleid voldoende in beeld zijn en blijven, kan de kennis en signalering expliciet worden meegenomen in de beleidsdiscussie en de besluitvorming. Daarbij is ook belangrijk dat er overheidsbreed continu aandacht blijft voor verbetering en borging van de achterliggende data, ook daar waar nieuwe vermogensvormen ontstaan en/of specifieke vermogensvormen nog onvoldoende of niet in beeld zijn.

- De “Fiscale onevenwichtigheden” moeren worden aangepakt. Dit leidt tot minder mogelijkheden voor fiscaal gestuurd gedrag waarvan het voordeel vooral neerslaat bij hoge vermogens. Deze aanpak impliceert forse wijzigingen en brengen onzekerheden met zich mee. Daar staat een opbrengst tegenover in de vorm van meer doelmatigheid en welvaartswinst. De aanpak richt zich op respectievelijk het gelijker belasten van verschillende typen werkenden (pakket A),[7] het gelijker belasten van vermogensoverdrachten (pakket B) en het gelijker belasten van verschillende vermogensvormen door de fiscale voordelen van de eigen woning en pensioenopbouw te verminderen (pakket C). Daarnaast kan actie ondernomen worden op maatregelen uit de lijst met opmerkelijke belastingconstructies die voor dit IBO is opgesteld.

- Vanuit het oogpunt van het “Bevorderen van kansengelijkheid via vermogensoverdrachten tussen generaties” kan men ook bij de start van de vermogensopbouw maatregelen treffen. Door aanpassingen in de schenk- en erfbelasting wordt vermogen gelijker doorgegeven aan de volgende generaties. Dat draagt bij aan een gelijkere start voor iedereen.

- In de beleidsrichting “Richten op verdeling top/midden/onderkant” wordt vanuit de verschillende groepen in de vermogensverdeling gekeken. De onderkant is daarbij een groep die moeilijk te bereiken is via maatregelen die direct aangrijpen op vermogen, maar dat is wel het soort maatregelen waar dit IBO zich met name op gericht heeft. Maatregelen die er voor de onderkant toe doen, zoals de vormgeving en het op peil houden van het collectieve stelsel gericht op onder andere de woningmarkt, het onderwijs en de arbeidsmarkt, zijn daarom in dit IBO niet verder uitgewerkt. Voor dit soort maatregelen verwijst het IBO naar andere uitgebreide rapporten, meer specifiek die op de beleidsterreinen van de arbeidsmarkt, de woningmarkt en het onderwijs.

- Het is belangrijk dat het kabinet zich richt op (internationale) “financialisering”. Door financialisering neemt de invloed van de financiële economie toe. In dit IBO ligt daarbij de nadruk op onroerend goed. Overwinsten op onroerend goed dragen bij aan een (te) grote vermogensconcentratie in onroerend goed, wat een rem kan zetten op de verdere groei van de economie. Met de maatregelen uit deze beleidsrichting kan een eerste stap worden gezet in het fiscaal anders behandelen van overwinsten op onroerend goed en daarmee het bestrijden van eventuele (ongewenste) neveneffecten van vermogensconcentratie in onroerend goed.

- Gezien de zeer grote buitenlandse investeringsposities en bijbehorende financieringen en inkomstenstromen die via Nederland lopen, kunnen maatregelen die ongewenste financieringsstromen tegengaan ook internationaal een verschil maken. Deze onderwerpen vallen buiten dit IBO, maar hierover zijn andere interessante rapporten verschenen[8].

- Deze beleidsopties laten zien dat er handelingsperspectief is binnen het huidige belastingstelsel en op korte termijn. Tegelijkertijd is een deel van de problematiek inherent aan het huidige boxenstelsel, omdat het strikte onderscheid tussen verschillende boxen arbitrage in de hand werkt. Op de lange termijn kan de problematiek fundamenteler worden geadresseerd in een herziening van het huidige boxenstelsel.

Vermogensopbouw in Nederland in internationaal perspectief

Nederland staat hoog in de ranglijsten van vermogensongelijkheid: alleen in de VS is de vermogensongelijkheid nog groter dan in Nederland. Denemarken volgt direct daarna op de 3e plek. Nederland neemt dus een opvallende plek in op de internationale lijstjes. Er zijn echter twee aandachtspunten bij een internationale vergelijking.

Ten eerste geeft deze vanwege institutionele verschillen een partieel beeld. Daarnaast kan deze vertekend zijn door verschillen tussen landen qua vermogensregistratie. Internationale vergelijkingen van vermogensongelijkheid houden geen rekening met verschillen in voorzieningen en inkomensondersteunende maatregelen per land. Juist Nederland en Denemarken, die hoog uitkomen in de vergelijking van vermogensongelijkheid, hebben relatief omvangrijke collectieve pensioenvoorzieningen. Deze worden echter niet meegenomen in de vermogensstatistiek.

Voor een zuivere vergelijking van de vermogensverdeling tussen landen zou gecorrigeerd moeten worden voor factoren als de omvang van de verzorgingsstaat en de omvang van pensioenvoorzieningen. Deze bepalen namelijk in hoeverre huishoudens zelf vermogen op moeten bouwen voor de oude dag en om eventuele inkomensschokken op te vangen. Het blijkt echter complex om de statistiek van de vermogensverdeling hiervoor te corrigeren (blz. 45 van het rapport).

Pakketten A,B en C

Het rapport geef een aantal opties om het huidige belastingstelsel anders i te richten, zodat de fiscale onevenwichtigheden uit het stelsel worden gehaald. Het rapport stelt een drietal pakketten voor (blz. 96 e.v.). Met pakket A wordt meer evenwicht in het belasten van verschillende typen werkenden gebracht. Voorgesteld wordt om pakket A stapsgewijs in te voeren, hier is uitgegaan van 4 jaar. Pakket B draagt bij aan het gelijker belasten van de overdracht van verschillende soorten vermogen. Tot slot brengt pakket C meer evenwicht in het belasten van verschillende vermogensvormen. Dit pakket bevat met name maatregelen voor de eigen woning en het aanvullend pensioen, waarmee op korte termijn eerste stappen kunnen worden gezet in het gelijker belasten van deze vermogens met andere vermogensvormen. Deze pakketten impliceren forse wijzigingen en brengen onzekerheden met zich mee. Maar daar staat ook een grote opbrengst tegenover in de vorm van minder belastingarbitrage, minder onbeoogde neveneffecten en lagere transactiekosten. Dat levert welvaartswinst op en zorgt voor meer doelmatigheid.

Pakket A

Pakket A heeft een budgettaire opbrengst. Het vergt een politieke weging om te bezien hoe met een terugsluis moet worden omgegaan. Er kan worden gekozen voor een verlaging van de lasten op arbeid. Hierbij zijn verschillende perspectieven mogelijk. Een eerste perspectief bij pakket A is die van een constante lastendruk voor bedrijven. In dat geval kan gekozen worden voor een verlaging van de lasten op arbeid door lagere werkgeverspremies. Lagere werkgeverspremies werken niet door in het fiscale evenwicht tussen verschillende vormen van arbeid en vermogen. Bovendien is het effect dat werkgevers via een verlaging van de werkgeverspremies directer ondersteund worden om mensen aan te nemen. Een ander perspectief is om de lasten op arbeid voor burgers te verlagen. In dat geval worden de tarieven van box 1 in de inkomstenbelasting verlaagd.

De belangrijkste elementen zijn:

- Afschaffen lage Vpb-tarief.

- Afschaffen lenen van de eigen bv inclusief eigenwoningschuld.

- Afschaffen mkb-winstvrijstelling.

- Afschaffen doelmatigheidsmarge gebruikelijk loon.

Voor een uitgebreide toelichting wordt verwezen naar blz. 97-100 van het rapport.

Pakket B

- Afschaffen vrijstelling goingconcernwaarde in de BOR en vervangen door gunstigere betalingsregeling.

- Afschaffen doorschuifregeling (DSR) voor het aanmerkelijk belang.

Zie voor een toelichting blz. 101 en 102 van het rapport.

Pakket C

- Gelijker belasten eigen woning met andere vermogensvormen door verhogen eigenwoningforfait en verlagen hypotheekrenteaftrek.

- Waardeontwikkeling belasten bij verkoop.

- Pensioenen Aftoppingsgrens tot waar pensioen wordt opgebouwd verlagen naar € 68.000.

- Afschaffen netto pensioenregeling.

- Terugsluis opbrengst Lagere lasten huishoudens via de inkomstenbelasting.

Zie voor een toelichting blz. 103 en 104 van het rapport.

Opmerkelijke belastingconstructies

In het rapport is, in samenwerking met de experts bij de Belastingdienst, een lijst met opmerkelijke belastingconstructies opgenomen. Hieronder volgt een opsomming van de deze belastingconstructies. Uitwerking hiervan vindt in bijlage 10 van het rapport plaats.

- Zelf een algemeen nut beogende instelling (ANBI) op te richten en via de giftenaftrek het inkomen en voor de inkomstenbelasting verlagen.

- Via NSW-landgoederen fiscale vrijstellingen verkrijgen.

- 30%-regeling en het belastingvoordeel op (inkomen uit) vermogen.

- Privé voordeel uit de eigen bv zonder (belast) dividend uit te keren.

- Boxhoppen tussen box 2 en box 3.

- Meer recht op toeslagen en aftrekkosten door vermogen in box 2.

- Toekomstig voordeel uit ondernemingsvermogen onbelast aan kinderen laten toekomen.

- Oneigenlijk gebruik maken van de bedrijfsopvolgingsregeling (BOR).

- Voordelige vermogenstransacties binnen de familie.

De voordelen uit internationale financiële structuren en financieringsstromen komen grotendeels terecht bij de hogere vermogens en de top 1% van de vermogensverdeling in verschillende landen. Oplossingen hiervoor vragen om een aanpak op zowel nationaal als internationaal niveau. Op nationaal niveau heeft Nederland hier de afgelopen jaren al belangrijke stappen in gezet, met name in het tegengaan van belastingontwijking, maar zijn nog meer maatregelen mogelijk tegen ongewenste financieringsstromen. Op internationaal niveau blijft een constructieve en proactieve opstelling van Nederland gewenst (blz. 109 van het rapport).

Deze lijst geeft de opmerkelijke mogelijkheden weer om binnen het huidige fiscale stelsel belasting betalen te ontwijken. Sommige constructies zijn inherent aan het boxenstelsel, andere constructies zijn onder andere het gevolg van fiscale regelingen of bestaande aftrekposten. Het rapport geeft op blz. 229 (bijlage 11), per constructie, aan hoe de constructies kunnen worden geblokkeerd. .Het rapport adviseert het kabinet de fiscale regelgeving zodanig aan te passen dat deze constructies (vrijwel) niet meer mogelijk zijn.

Tenslotte

Op 8 juli 2022 heeft de minister van financiën het IBO rapport Vermogensverdeling aan de Tweede kamer aangeboden. Een buitengewoon interessant rapport met veel achtergrondinformatie over de vermogensopbouw onder de Nederlandse huishoudens en uitleg hoe die opbouw tot stand is gekomen. Los van de mogelijke (fiscale) maatregelen geeft het de adviseur aardig zicht op de opbouw van de vermogensposities van de huishoudens. Zo beslaan de twee grootste vermogenscomponenten pensioen (ruim € 1.500 miljard) 47% en de eigen woning (ruim € 800 miljard) 25% van het vermogen. 72% van het vermogen zit dus vast. Anders dan wel wordt gedacht levert ook dit vermogen ongelijkheden op. Goed om te beseffen.

Tenslotte valt op dat 96% van het box 2-vermogen zich bij 10% van de huishoudens bevindt. Voor het box 3-vermogen geldt dit voor 63%. Vooral de positie van de box 2-aandeelhouders is relevant omdat dit vermogen, anders dan het box 3-vermogen, vrijwel geen fiscale (belaste) opbrengsten oplevert. Er wordt immers zelden dividend uitgekeerd. Dat betekent dat de wetgever hier echt iets mee moet.

Dit (ambtelijk) rapport streeft er namelijk naar om de ongelijkheden in de vermogensopbouw te verminderen. Zij geeft dan ook een drietal beleidsopties (pakketten A, B en C) om deze weg in te slaan.

Het rapport is verder voorzien van een groot aantal bijlagen. Naast de al besproken bijlagen is bijlage 15 heel interessant. Daarin zijn 56 fiches opgenomen met mogelijke (fiscale) maatregelen waarbij elke maatregel is voorzien van een bespreking. Veel maatregelen zijn niet nieuw, maar ze staan nu keurig op een rijtje.

Minister Kaag heeft in haar aanbiedingsbrief aan de Tweede Kamer aangegeven dat de kabinetsreactie op Prinsjesdag volgt. Even afwachten dus.

[1] https://www.rijksoverheid.nl/ministeries/ministerie-van-financien/documenten/rapporten/2022/07/08/ibo-vermogensverdeling-5-juli-2022

[2] Blz. 4 t/m 9 van het rapport.

[3] Bijlage 7, blz. 182.

[4] Bijlage 7, blz. 185.

[5] Bijlage 7, blz. 186.

[6] Centraal Planbureau (CPB). (2022). Evaluatie fiscale regelingen gericht op bedrijfsopvolging en bedrijfsoverdracht. Den Haag.

[7] Deze pakketten worden verderop in deze bijdrage behandeld.

[8] Zie Adviescommissie belastingheffing van multinationals (2020). Op weg naar balans in de vennootschapsbelasting (link); Commissie Doorstroomvennootschappen (2021). Op weg naar acceptabele doorstroom; Ministerie van Financiën (2021). Onderzoek fiscale behandeling van eigen vermogen en vreemd vermogen.